[相談]

私は会社で経理・給与計算を担当しています。

私は会社で経理・給与計算を担当しています。

令和7年度税制改正により、所得税の給与所得控除額が一部変更(引き上げ)となりましたが、その改正は個人住民税にも適用されるのでしょうか。

[回答]

ご相談の所得税の給与所得控除額の改正は、令和8年度分以後、個人住民税にも適用されます。詳細は下記解説をご参照ください。

[解説]

所得税法では、給与所得の金額は、その年中の給与等の収入金額から「給与所得控除額」を控除した残額とすると定められています。

令和7年度税制改正前の給与所得控除額は、給与等の収入金額に応じて、次の表のとおり定められています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%−100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

[出典]国税庁タックスアンサー「No.1410 給与所得控除」

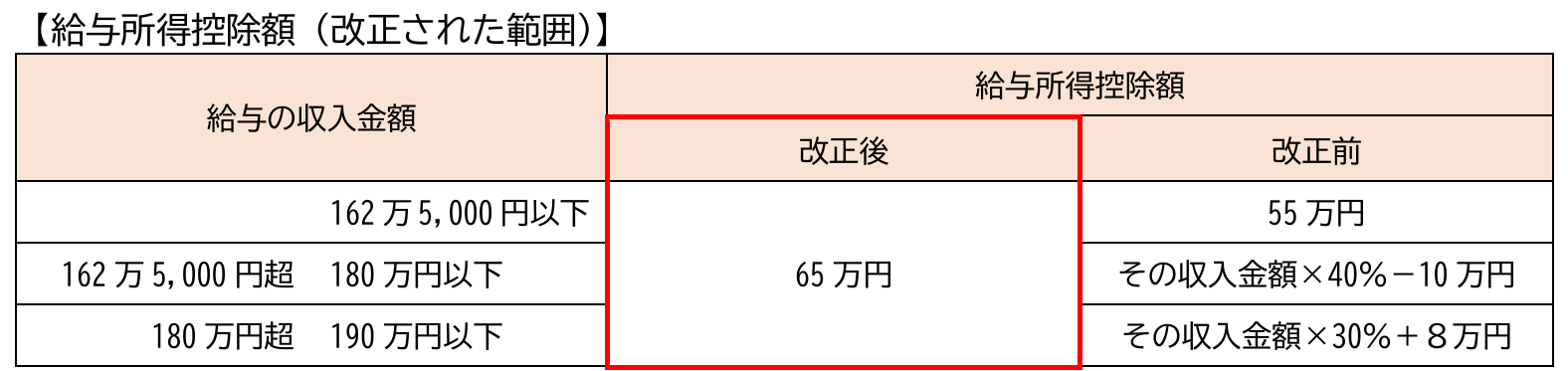

令和7年度税制改正により、上記1.の給与所得控除額については、最低保障額55万円が10万円引き上げられ、65万円になりました。

なお、上記1.の改正前の給与所得控除額の表のうち、給与等の収入金額が190万円超の場合の給与所得控除額には、改正はありません。

地方税法では、個人住民税(所得割)の課税標準は、前年の所得について算定した総所得金額、退職所得金額及び山林所得金額とすると定められており、この総所得金額、退職所得金額又は山林所得金額は、原則として、それぞれ所得税法その他の所得税に関する法令の規定による総所得金額、退職所得金額又は山林所得金額の計算の例により算定するものとすると定められています。

このため、個人住民税についても、上記2.の給与所得控除額の引き上げがそのまま適用されることとなります。

なお、個人住民税における給与所得控除額の引き上げの適用開始時期は、令和8年度分以後となりますので、ご留意ください。

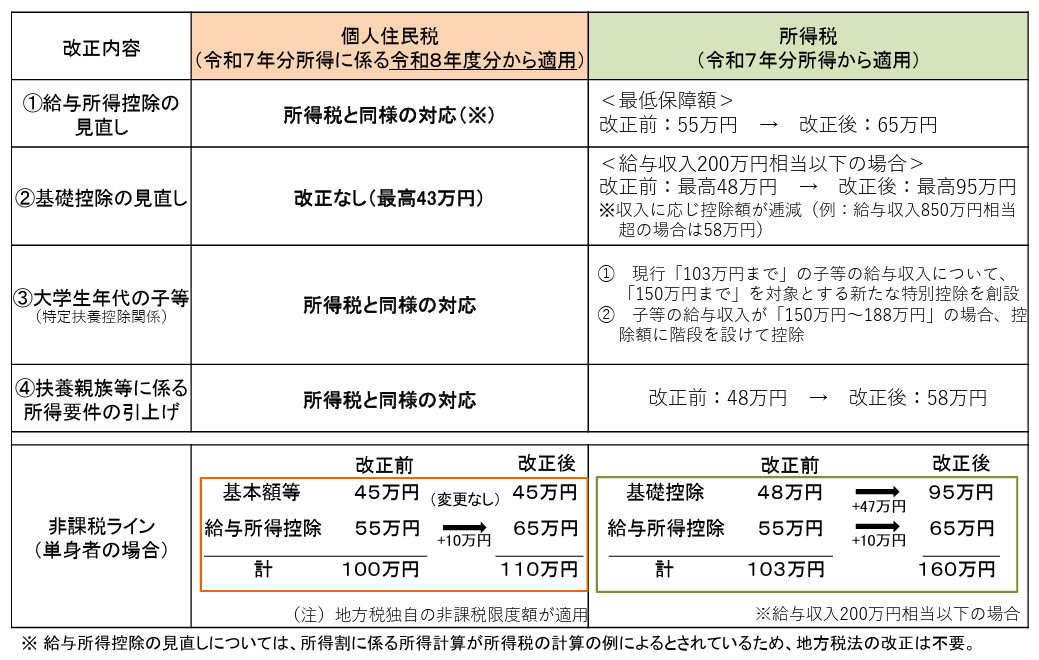

以上の内容を、所得税に関する他の改正内容(給与所得控除の見直し、特定親族特別控除の創設、同一生計配偶者及び扶養親族の所得要件の見直し)とあわせてまとめると、次の表のとおりとなります。

[参考]

所法28、改正所法28、令和7年改正所法附則1、3、9、地方税法32、313など

本情報の転載および著作権法に定められた条件以外の複製等を禁じます。

- 麹町本社

〒102-0083

東京都千代田区麹町4-7-2

BIZIA麹町ビル2F

TEL.03-6272-6105

FAX.03-6272-6103 →地図はこちら -

板橋事務所

〒173-0004

東京都板橋区板橋3-6-17

SKT板橋ビル3F

TEL.03-5375-8714

FAX.03-5375-8718 →地図はこちら - 朝霞事務所

〒351-0022

埼玉県朝霞市東弁財1-6-28

宮田ビル2B TEL.048-485-8313

FAX.048-485-8314 →地図はこちら - 麹町事業部

〒102-0083

東京都千代田区麹町4-7-2

BIZIA麹町ビル2F

TEL.03-6272-6106

FAX.03-6272-6103 →地図はこちら